美国国债市场不仅是全球金融的支柱——它还是心脏。当它咳嗽时,整个系统都会感到不安。每天有超过9000亿美元在交易,数万亿的资金则被锁定在回购和期货中,这里是无风险定价、货币传导和流动性的基准。然而,由于华盛顿的财政狂欢,发行规模的巨大现在正在考验市场的管道。由于金融危机后的资本监管趋紧,交易商被边缘化,而他们的空缺被什么取代了呢?算法交易和对冲基金——快速行动但资金不足。这意味着当波动性飙升时,流动性可能会瞬间消失。我们在2020年3月新冠疫情时期的现金争夺战中就看到了这一幕——甚至国债也被抛售以满足兑付和追加保证金的需求。美联储不得不在一周内出手3600亿美元,仅仅是为了防止系统瘫痪。

快进到2025年4月,这感觉像是时光倒流。特朗普的关税攻击比市场预期的更加猛烈和广泛。长期国债收益率飙升——10年期国债的收益率从不到4%激增至盘中4.5%,而30年期的收益率则突破了5%。流动性蒸发了。掉期利差扩大,拍卖动摇,突然交易员们开始低声议论市场失灵。一项关税延迟和一次不错的10年期拍卖帮助平息了市场,但损害仍在继续。收益率仍比以前高出25到50个基点,问题接二连三——这是对冲基金的去杠杆,还是全球投资者对国债作为真正的避风港重新思考?

公平地说,监管机构并没有袖手旁观。回购计划、SRF、回购数据透明度——这些都是向正确方向迈出的步骤。但它们并没有解决结构性脆弱性。中央清算仍未完全实施。备用杠杆率依然失调,惩罚银行持有低风险债券。开放式债券基金仍然在提供每日流动性,而其投资组合显然并不具备这样的特点。对冲基金仍然在杠杆基础交易上,这些交易可能在一次风险事件中就从“紧密利差”变成“追加保证金”。我们在薄冰上滑行,而每个人都知道这一点。

国债市场仍然在运作——但它变得更加紧张,更加脆弱,无法承受以前可以轻易应对的冲击。如果投资者开始将国债标记为最终的安全资产,那在风险定价、融资和全球资本流动方面所产生的连锁反应将是巨大的。这不是关于看空——而是关于务实。下一个压力测试可能不会像美联储的操作手册那样容易执行。保持一只眼盯着收益率曲线,另一只眼盯着回购屏幕——不要假定这个市场像它看上去那么坚不可摧。

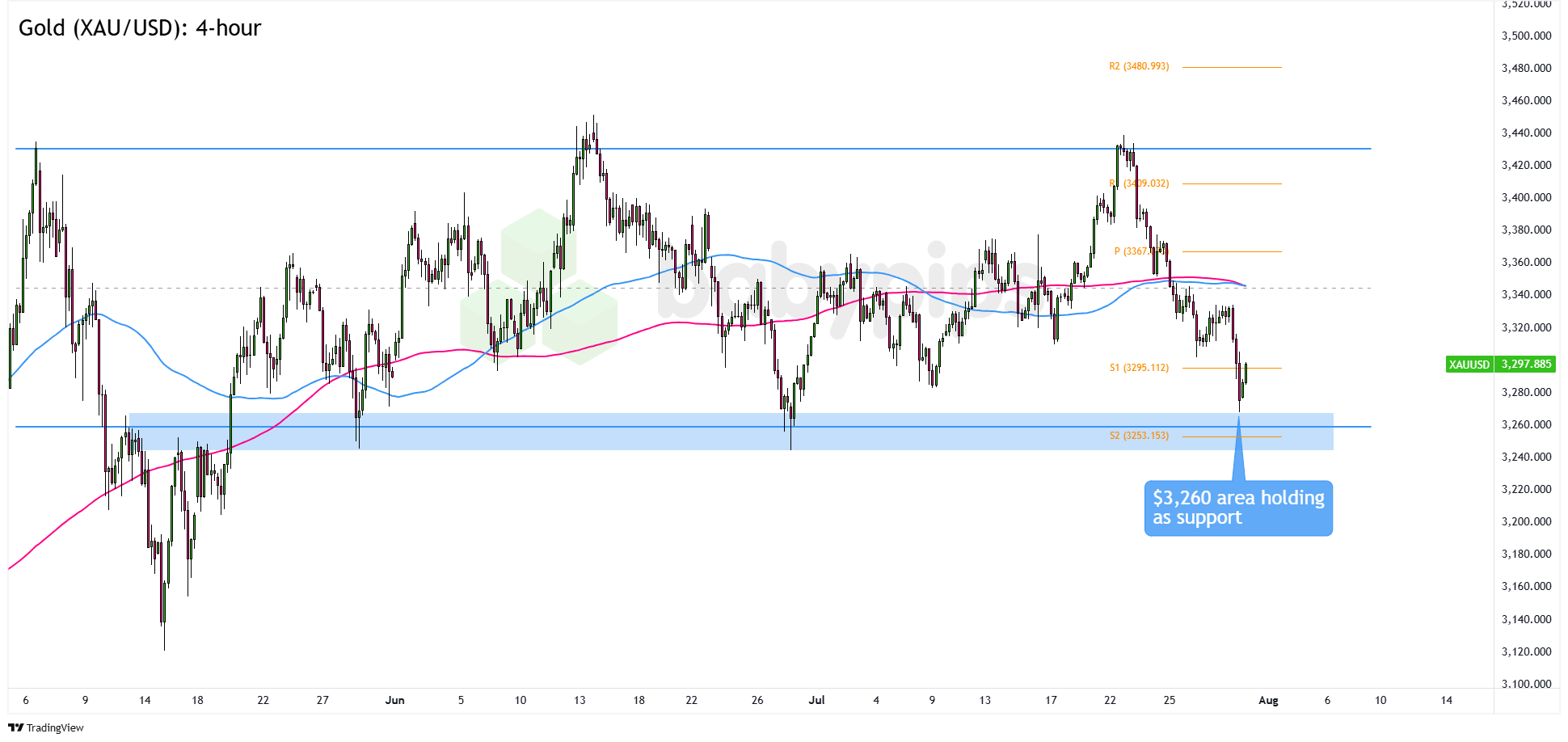

坦率地说,这就是黄金一直受到追捧的主要原因之一。这不再只是关于通胀、实际收益率,甚至中央银行的流动——尽管这些因素都有影响。这是关于一种逐渐意识到的认知,所谓的无风险资产,美国国债,在压力时期可能并不是结构上的坚不可摧。我们所见证的并不是典型的轮动——而是投资者开始重新评估避险资产层级的战略性再配置。

当国债市场——世界上最深、最具流动性的市场——开始闪现脆弱迹象时,黄金便作为最后的支柱挺身而出。在四月,我们看到长期收益率因关税头条而激增,流动性突然消失。拍卖颓废,掉期利差扩大,市场功能性的问题开始引发猜测。这不是关于久期风险——而是关于对系统吸收冲击能力的信任。当信任遭到侵蚀,哪怕是暂时的,资本就会寻求那些无关联、不负担的、物理稀缺的资产。这就是黄金。

将这一切置于宏观背景之上,黄金的买盘显得更加合理。你会发现,美国的财政状况在每次季度再融资中都在恶化,中央银行的独立性受到威胁,而地缘政治环境则更偏向于奖励实物资产和自我保险,而不是杠杆收益。新兴市场的中央银行对此深谙其道。多年来,他们一直在减少对国债的依赖,转向实物黄金——而现在西方基金也开始觉醒。这不再仅仅是战术上的对冲。这是对尾部风险的保险,而这种风险越来越让人觉得不是“尾部”而是“不可避免”。

简而言之,黄金之所以持续受到追捧,是因为全球正在悄然重新定价系统层面的风险。在这种重新定价中,国债市场不再不可触及。这就是为什么黄金每一次的回调都会被买入——并且,除非美国在融资和流动性危机的管理上恢复结构性信心,否则黄金的阻力路径依然是向上的。

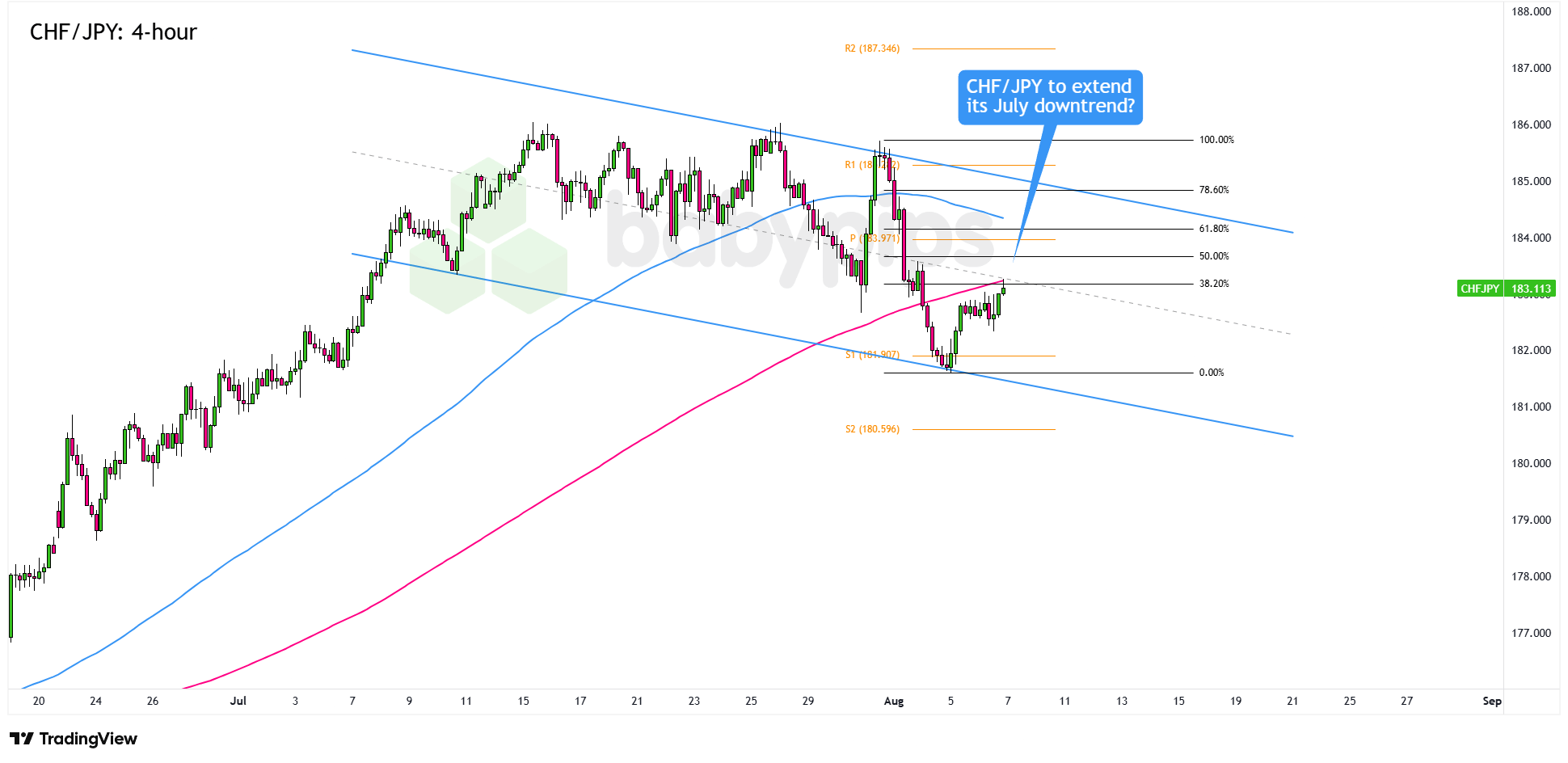

市场分析:CHF/JPY潜在的趋势回调水平

瑞士法郎(CHF/JPY)突破了一个陡峭的上升趋势,现在看起...(1 )人阅读时间:2025-08-07

高级观察名单回顾:2025年7月加拿大央行货币政策声明

加拿大央行在7月份的货币政策决定完全符合市场预期——将利率稳...(5 )人阅读时间:2025-08-04

图表艺术:金价(XAU/USD)在支撑区域反弹向上!

由于近期美国美元需求上升,金价悄然退居次要角色。减轻的关税担...(5 )人阅读时间:2025-07-31

EUR/CHF接近长期三角形支撑

EUR/CHF在日线图上被困在一个下降三角形内,目前该货币对...(4 )人阅读时间:2025-07-31