让我们深入了解货币市场基金的世界。在美国、欧元区和英国,存在着不同的动态。在美国,回购利率更具吸引力,汇票预计会升值。值得注意的是,美联储可能会比预期更多地降息,就像英国一样。在欧元区,无担保利率仍然较高。

随着欧洲央行缩减资产负债表并消减储备,收紧趋势仍然存在。到目前为止,流动性条件仍然充裕,主要影响体现在回购市场,其中利率已逐渐向欧洲央行存款利率漂移。

无担保隔夜利率仍然明显低于存款利率,因此,出人意料地低于担保利率—市场分割是原因之一。银行希望运作的最低储备水平仍然有一段距离。

货币市场基金空间内可获得的绝对利率仍然具有吸引力,即使美联储再次降息(我们认为在2025年下半年进行两次25个基点的降息)。资金曲线通常没有倒挂,这为可以实现的情况下拉长期限提供了机会,以获得今日利率(或至少接近今日利率)的较长期限。美联储的储备回购协议设施将越来越多地仅在转折点使用,广泛结束例行使用。相对价值方面,此处的市场回购更具吸引力。

随着量化收紧于年中结束,空置流动性预计会减少,潜在地将推高一般货币市场利率。尽管这些变化是边际的,但与2022年至2023年的高峰期相比,它们创造了一个更为自然的环境,当时约有2.5万亿美元被引导到美联储的逆回购设施。

英国央行正在追求相对于同行的加快步伐的量化紧缩,但也致力于确保系统中适当的流动性条件。例如,重新校准的指数长期回购设施为银行提供了相对较有吸引力的六个月期限内的流动性。

同时,货币市场利率反映了货币政策的正常化,并表现如预期。但由于市场分割,隔夜存款利率可能仍然相对低收益。曲线的陡峭将继续鼓励投资者将资金从货币市场基金转移并分配给更长期的期限。虽然隔夜利率乍看之下可能仍然具有吸引力,但我们已倾向于沿曲线进一步移动以获取更好的价值。

黄金价格预测:XAU/USD下跌但在美国PMI数据发布前仍有

随着投资者开始逢低买入,黄金价格在周三初自多日低点反弹。美国...(0 )人阅读时间:2025-04-23

缓和的低语,秩序的暗示——美元开始回升

现在还为时已早,很难说DXY已经触底,但有迹象表明美元正在逐...(0 )人阅读时间:2025-04-23

从末日狂欢到月球飞跃:交易传言点燃风险

美国股市大幅上涨,烈火般地拯救了周一的末日狂欢,完全转变为挤...(0 )人阅读时间:2025-04-23

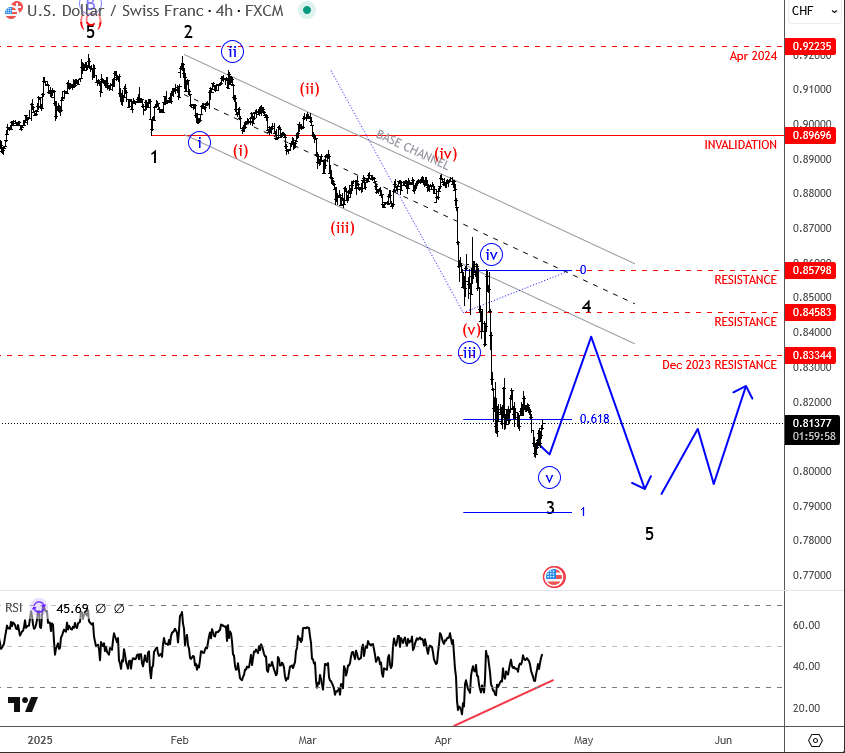

艾略特波浪模式显示瑞士法郎强势可能在2025年反转

美元对瑞士法郎(USDCHF)正在快速下跌,明显地呈现出更低...(0 )人阅读时间:2025-04-23